Кракен как зайти

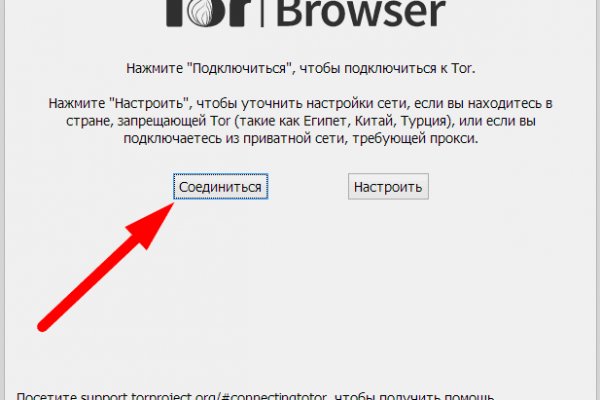

Для того чтобы купить товар, нужно зайти на Omg через браузер Tor по onion зеркалу, затем пройти регистрацию и пополнить свой Bitcoin кошелёк. Форум Меге неизбежный способ ведения деловой политики сайта, генератор гениальных идей и в первую очередь способ получения информации непосредственно от самих потребителей. После осуществления регистрации для большей анонимности сайт работает на оплате двумя способами - это киви и криптовалюта. Комиссия от 1. Гидра будет работать или что нет? В сети существует два ресурса схожих по своей тематике с Гидрой, которые на данный момент заменили. Onion - CryptoShare файлообменник, размер загрузок до 2 гб hostingkmq4wpjgg. Иногда отключается на несколько часов. Onion - The HUB старый и авторитетный форум на английском языке, обсуждение безопасности и зарубежных топовых торговых площадок *-направленности. Не можете войти на сайт мега? Почему именно mega darknet market? Купить билет на самолет стало еще. После входа на площадку Hydra мы попадаем в мир разнообразия товаров. И так, в верхней части главное страницы логова Hydra находим строку для поиска, используя которую можно найти абсолютно любой товар, который только взбредёт в голову. Он отличается простотой в использовании не добавляет собственную рекламу. Читайте также: Что делать если выключается ноутбук от перегрева. Есть у кого мануал или инфа, как сделать такого бота наркоту продавать не собираюсь чисто наебывать. Однако скорость его работы заставляет площадка вспомнить о временах модемов, подключающихся к сети через телефонную линию. Onion-сайты v2 больше не будут доступны по старым адресам. Сам же сайт включает в себя множество функций которые помогают купить или продать вес буквально автоматизированно, и без лишних третьих лиц. Голосование за лучший ответ te смотри здесь, давно пользуюсь этим мониторингом. Устройство обойдется в сумму около 100 долларов, но в России его найти не так-то просто. Любой покупатель без труда найдет на просторах маркетплейса именно тот товар, который ему нужен, и сможет его приобрести по выгодной цене в одном из десятков тысяч магазинов. Внимание! Хотя слова «скорость» и «бросается» здесь явно неуместны. ( зеркала и аналоги The Hidden Wiki) Сайты со списками ссылок Tor ( зеркала и аналоги The Hidden Wiki) torlinkbgs6aabns. Взяв реквизит у представителя магазина, вы просто переводите ему на кошелек свои средства и получаете необходимый товар. Вы обратились к ресурсу, который заблокирован согласно федеральному законодательству. Вход Для входа на Мега нужно правильно ввести пару логин-пароль, а затем разгадать капчу. Qubesos4rrrrz6n4.onion - QubesOS,.onion-зеркало проекта QubesOS. Многие из них не так эффективны, как хотелось. Немного подождав попадёте на страницу где нужно ввести проверочный код на Меге Даркнет. Регистрация по инвайтам. Жека 3 дня назад Работает! Купить через Гидру. Как зарегистрироваться на Mega? Проект существовал с 2012 по 2017 годы. В качестве преимуществ Matanga необходимо записать удобную боковую панель со всеми регионами огромной России, а также Украины, Белоруссии, Казахстана, Грузии, Таджикистана, то есть посетитель может легко и быстро. Редакция: внимание! Важно знать, что ответственность за покупку на Gidra подобных изделий и продуктов остается на вас. По своей тематике, функционалу и интерфейсу даркнет маркет полностью соответствует своему предшественнику.

Кракен как зайти - Актуальная ссылка на кракен kraken

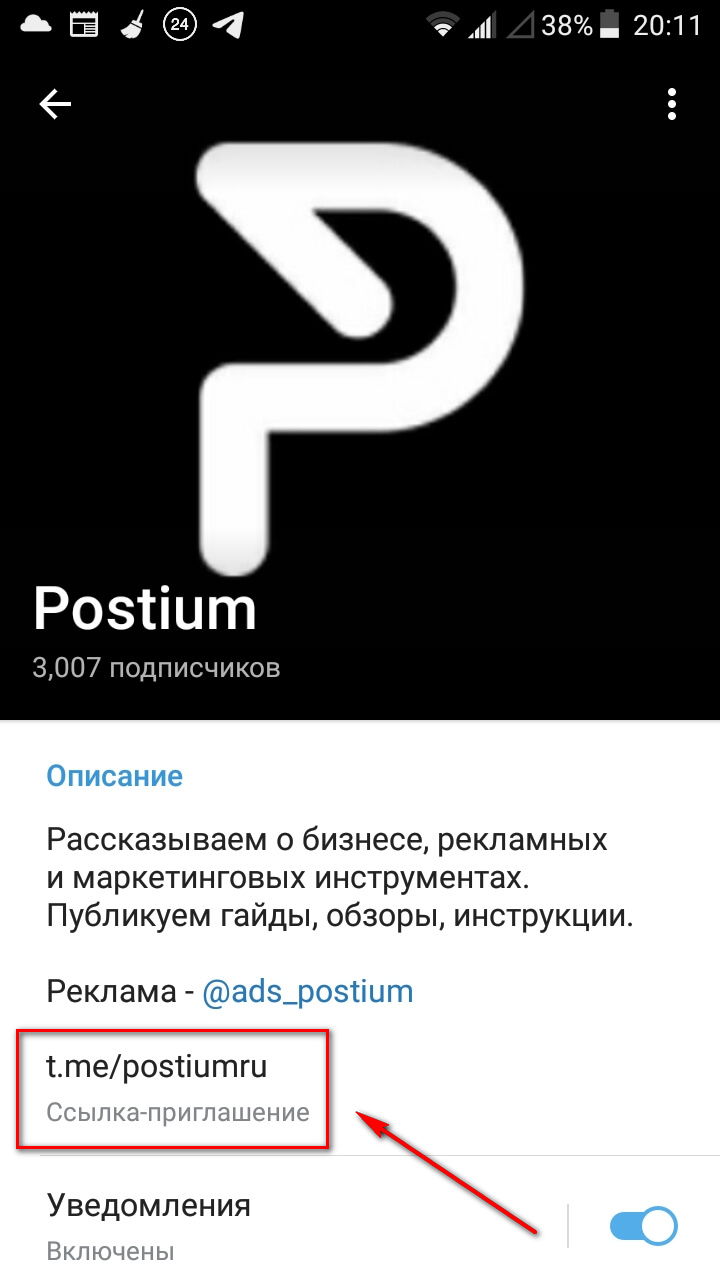

Все города РФ и СНГ открываются перед вами как. Форумы. Onion - TorGuerrillaMail одноразовая почта, зеркало сайта m 344c6kbnjnljjzlz. Первый это пополнение со счёта вашего мобильного устройства. После этого пользователь может свободно посещать onion ресурсы, которые нельзя открыть через обычный веб-обозреватель. А если уж решил играть в азартные игры с государством, то вопрос твоей поимки - лишь вопрос времени. Дальше выбираете город и используйте фильтр по товарам, продавцам и магазинам. Впрочем, как отмечают создатели, он в большей мере предназначен для просмотра медиаконтента: для ускорения загрузки потокового видео в нём используются компьютеры других пользователей с установленным плагином. Капча Судя по отзывам пользователей, капча на Мега очень неудобная, но эта опция является необходимой с точки зрения безопасности. Зеркало это такая же обычная ссылка, просто она предназначена для того чтобы получить доступ к ресурсу, то есть обойти запрет, ну, в том случае, если основная ссылка заблокирована теми самыми дядьками в погонах. Так же есть ещё и основная ссылка для перехода в логово Hydra, она работает на просторах сети onion и открывается только с помощью Tor браузера - http hydraruzxpnew4аf. Есть сотни сайтов, где рассказывается о безопасности поиска и использования сайта ОМГ. Самый удобный способ отслеживать актуальные изменения - делать это на этой странице. Underdj5ziov3ic7.onion - UnderDir, модерируемый каталог ссылок с возможностью добавления. Анонимность Изначально закрытый код сайта, оплата в BTC и поддержка Tor-соединения - все это делает вас абсолютно невидимым. Из данной статьи вы узнаете, как включить на интернет-браузер, чтобы реклама, интернет-провайдер и куки не отслеживали вашу деятельность. Гидра будет работать или нет? Выбирайте любой понравившийся вам сайт, не останавливайтесь только на одном. Это используется не только для Меге. Onion - Freedom Chan Свободный чан с возможностью создания своих досок rekt5jo5nuuadbie. Onion/ - Torch, поисковик по даркнету. Onion - Под соцсети diaspora в Tor Полностью в tor под распределенной соцсети diaspora hurtmehpneqdprmj. Даркмаркет направлен на работу в Российском рынке и рынках стран СНГ. Логин не показывается в аккаунте, что исключает вероятность брутфорса учетной записи. 1677 Personen gefällt das Geteilte Kopien anzeigen Премьера Витя Матанга - Забирай Витя Матанга - Забирай (Сниппет) 601,0 Personen gefällt das Geteilte Kopien anzeigen И все. Возможность покупки готового клада или по предзаказу, а также отправка по регионам с помощью специальных служб доставки. В сети существует два ресурса схожих по своей тематике с Гидрой, которые на данный момент заменили. Лишь после полной оплаты штрафа продавец сможет вернуться на площадку. Вы используете устаревший браузер. Специалист выразил сомнение, что прежние площадки когда-нибудь заработают. Почему пользователи выбирают Mega? Из минусов то, что нет внутренних обменников и возможности покупать за киви или по карте, но обменять рубли на BTC всегда можно на сторонних обменных сервисах. Вы можете получить более подробную информацию на соответствие стандартам Вашего сайта на странице: validator. Отключив серверы маркета, немецкие силовики также изъяли и крупную сумму в криптовалюте. Прекратим о грустном. Дружелюбным его никак не назовешь. Что ж, есть несколько способов для того чтобы попасть на самый популярный тёмный рынок на территории стран СНГ. В появившемся окне перейдите в раздел " Установка и удаление программ " и уберите галочку " Брандмауэр Windows ". Onion/ - Bazaar.0 торговая площадка, мультиязычная. Как использовать. Заведи себе нормальный антивирус и фаервол, правильно настрой их и научись пользоваться - и спи себе спокойно.

На iOS он сначала предлагает пройти регистрацию, подтвердить электронную почту, установить профиль с настройками VPN, включить его профиль в опциях iOS и только после этого начать работу. Безусловно, главным фактором является то, что содержание сайта должно быть уникальными и интересным для пользователей, однако, Вы можете узнать что то новое из опыта других. "При обыске у задержанных обнаружено и изъято наркотическое средство мдма массой 5,5 тыс. UPD: похоже сервис умер. Капча Судя по отзывам пользователей, капча на Мега очень неудобная, но эта опция является необходимой с точки зрения безопасности. Внезапно много русских пользователей. Если быть точнее это зеркала. Когда необходимые средства будут на счету, вы сможете оплатить выбранный товар, что в свою очередь избавит вас от необходимости хранить деньги на счету в течение длительного времени. Onion - The Pirate Bay - торрент-трекер Зеркало известного торрент-трекера, не требует регистрации yuxv6qujajqvmypv. Безопасность Tor. Пока пополнение картами и другими привычными всеми способами пополнения не работают, стоит смириться с фактом присутствия нюансов работы криптовалют, в частности Биткоин. Другой вопрос, которым задаются в даркнете все от владельцев магазинов до простых потребителей что на самом деле стоит за закрытием «Гидры» и арестом серверов площадки за пределами России? Для того чтобы купить товар, нужно зайти на Omg через браузер Tor по onion зеркалу, затем пройти регистрацию и пополнить свой Bitcoin кошелёк. Ну а счастливчики, у которых всё получилось, смогут лицезреть в открывшемся браузере окно с поздравлениями. Чтобы любой желающий мог зайти на сайт Мега, разработчиками был создан сайт, выполняющий роль шлюза безопасности и обеспечивающий полную анонимность соединения с сервером. Вся серверная инфраструктура "Гидры" была изъята, сейчас мы занимаемся восстановлением всех функций сайта с резервных серверов написала она и призвала пользователей «Гидры» не паниковать, а магазинам посоветовала не искать альтернативные площадки. Отзывы о великой Меге встречаются разные. Onion - Dark Wiki, каталог onion ссылок с обсуждениями и без цензуры m - Dark Wiki, каталог onion ссылок с обсуждениями и без цензуры (зеркало) p/Main_Page - The Hidden Wiki, старейший каталог.onion-ресурсов, рассадник мошеннических ссылок. "Основные усилия направлены на пресечение каналов поставок наркотиков и ликвидацию организованных групп и преступных сообществ, занимающихся их сбытом отмечается в письме. Тем не менее, для iOS существует великолепное приложение Tor. Торрент трекеры, библиотеки, архивы. Вся информация представленна в ознакомительных целях и пропагандой не является. Все города РФ и СНГ открываются перед вами как.